La déclaration de la SCI doit chaque année se faire au début du mois de mai. En fonction de votre situation, les formulaires et les informations à renseigner ne sont pas les mêmes. Nous vous expliquons en détails comment procéder à la déclaration annuelle de votre SCI.

Sommaire

ToggleQuand faire la déclaration de sa SCI ?

Une société civile immobilière est par défaut soumise à l’impôt sur le revenu (IR), et cela reste le cas de la majorité d’entre elles. Si vous êtes soumis à l’IR, vous devrez alors faire votre déclaration en ligne au plus tard le 2ème jour ouvré qui suit le 1er mai de l’année N pour les loyers perçus en N-1.

Vous êtes tenus de faire cette déclaration de revenus pour les SCI dont les biens sont loués et où les propriétaires perçoivent des loyers. Si votre SCI garde l’usage de ses biens à ses associés, alors ces derniers sont dispensés de déclaration (puisque la SCI ne génère pas de revenus).

Dans le cas où votre société est soumise à l’impôt sur les sociétés (IS), la déclaration se fait alors en fonction de la clôture de l’exercice de la société.

– Pour un exercice clos au 31 décembre, la déclaration se fait le 2ème jour ouvré suivant le 1er mai.

– Si la fin de l’exercice est fixée entre janvier et novembre, alors la déclaration doit se faire dans les 3 mois suivant la date de clôture.

Quelle déclaration remplir pour sa SCI ?

Votre SCI est soumise à l’impôt sur les revenus (IR)

La télédéclaration des revenus d’une SCI soumise à l’IR se fait à l’aide du formulaire n°2072-S ou N°2072-C et de ses annexes, sur l’espace professionnel de votre SCI sur le site des impôts. Pour créer cet espace, il suffit d’en faire la demande sur le site www.impôts.gouv et vous recevrez sous 15 jours un code d’activation pour y accéder.

Quel CERFA n°2072 remplir pour sa SCI ?

Vous devez remplir le formulaire N°2072-S si vous entrez dans les conditions suivantes :

- les associés sont des particuliers ou au régime micro BIC, micro-BA ou inscrit au BNC quelque soit le régime ;

- la SCI n’est pas propriétaire d’un bien inscrit aux monuments historiques ;

- la SCI ne possède pas de bien en nue-propriété ;

- la SCI ne bénéficie pas de déduction au titre de l’amortissement pour aucun des logements. Le bien ne s’inscrit pas dans un dispositif de type Périssol, Besson ou Robien.

Vous devez remplir la déclaration N°2072-C si votre SCI et un de ses biens répondent aux critères suivants :

- un associé au moins est au régime réel BIC ou BA ou à l’impôt sur les sociétés.

- un immeuble répertorié comme monument historique ;

- un bien en nue-propriété ;

- un logement pour lequel une déduction est pratiquée au titre de l’amortissement. Les dispositifs suivants sont concernés : Périssol, Besson neuf, Robien classique, Robien ZRR classique, Robien recentré, Robien ZRR recentré et Borloo neuf).

|

Déclaration n°2072-S |

Déclaration n°2072-C |

|

|

Associés |

Particuliers, au régime micro-BIC, micro BA |

un associé au moins est au régime réel BIC ou BA ou à l’impôt sur les sociétés |

|

Immeubles inscrits aux monuments historiques |

NON |

OUI |

|

Biens en nue-propriété |

NON |

OUI |

|

Déduction au titre de l’amortissement |

NON |

OUI |

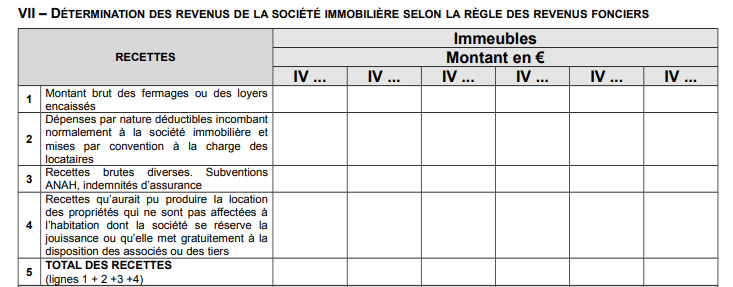

La déclaration reprend de manière générale les éléments suivants :

- Informations générales sur la SCI : dénomination…

- Résultats nets à répartir entre les associés

- Résultats comptable, financier et fiscal

- Plus-values ou moins-values en cas de vente de biens

- Liste des propriétés détenues par la SCI

- Liste des sociétés tierces qui peuvent jouir de certains biens de la SCI

- Cessions de parts de la SCI au cours de l’exercice

Votre SCI est soumise à l’impôt sur les sociétés (IS)

Dans le cas où votre SCI est soumise à l’impôt sur les sociétés, vous devrez alors remplir le formulaire n°2065 et ses deux annexes.

Vous y renseignerez les informations suivantes :

- Dénomination de la société

- Activité exercée

- Répartition des produits des actions et des parts sociales

- Taux d’imposition du résultat fiscal, déficit ou plus-value, abattement

- Montant des revenus soumis à la Contribution annuelle sur les revenus locatifs

Vous devrez également ajouter deux formulaires en annexe :

- le Cerfa n°2033 : c’est le bilan simplifié de la SCI. Il reprend des informations sur l’actif, le passif, le résultat fiscal, le résultat comptable et la composition du capital social.

- Le Cerfa n°2050 : c’est la liasse fiscale (l’ensemble des documents permettant à l’administration fiscale de juger de la situation financière de la société). Vous y consignerez l’affectation du résultat, le déficit (s’il y en a un), le bilan, le compte de résultat, les tableaux d’amortissement, le tableau indiquant provisions, créances et dettes, les plus ou moins-values et la composition du capital social.

Si votre SCI loue des biens meublés

En cas de location meublée, les règles d’imposition ne sont pas les mêmes. En effet, les revenus des locations meublées relèvent plutôt des bénéfices industriels et commerciaux (BIC) et non des revenus fonciers.

La SCI sera alors soumise à l’IS, car la location meublée est une prestation de services réalisée à titre commercial.

Dans ce cas, vous devez donc remplir le formulaire N°2065 et ses annexes.

Comment sont imposés les revenus d’une SCI ?

Pour une SCI à l’IR

Dans le cas où votre SCI est soumise à l’IR, ce n’est pas la société qui paie un impôt, mais les associés qui seront imposés en fonction des revenus qu’ils ont perçus. Ces revenus sont répartis entre les associés en fonction de leur participation au capital de la SCI. Les associés paient donc leur impôt de manière individuelle, auquel s’ajoutent 17,2% de prélèvements sociaux.

Pour une SCI à l’IS

Quand votre SCI est soumise à l’impôt sur les sociétés, c’est bien la société qui paie l’impôt, et non les associés. L’imposition se fait donc sur les revenus générés par l’activité de la SCI, au taux fixés depuis le 1° janvier 2022 de :

- 15 % sur la part des bénéfices en dessous de 38 120 €

- 25 % sur la part des bénéfices supérieure à 38 120 €

Ensuite, la SCI peut décider de redistribuer ses bénéfices (sous forme de « revenus de capitaux mobiliers ») aux associés qui verront ensuite leurs revenus imposés à titre personnel. Le barème classique de l’impôt sur le revenu s’applique, après un abattement de 40%.

Les associés peuvent cependant décider d’opter pour le prélèvement forfaitaire unique (PFU), aussi connu sous le nom de Flat Tax, au taux fixe de 30 %, (12,8 % au titre de l’impôt sur le revenu, plus 17,2 % au titre des prélèvements sociaux).

Une imposition sur les sociétés nécessite une comptabilisé rigoureuse et bien tenue. Les comptes annuels doivent être déposés au greffe du Tribunal de Commerce à la clôture de l’exercice. C’est la raison pour laquelle ce type de structure délègue souvent la gestion à un expert-comptable.

Vous trouverez plus de détails sur l’imposition des revenus fonciers de SCI dans notre précédent article, « Comment sont imposés les revenus fonciers en SCI (IR et IS) » ?

Quelles sont les charges déductibles ?

Afin d’optimiser votre impôt et de tirer pleinement parti des avantages fiscaux de la SCI, vous devez remplir vos formulaires avec minutie. En effet, toutes les charges que vous allez déduire vont vous permettre d’alléger votre imposition et vos prélèvements sociaux.

Au moment de remplir votre déclaration, vous allez donc pouvoir lister un certain nombre de charges qui seront déductibles de l’impôt. Les frais suivants entrent en ligne de compte :

- Salaire du gardien d’immeuble

- Frais de l’agence de location

- Frais de gestion comptable (si vous faites appel à un prestataire pour gérer l’administratif ou la comptabilité)

- Assurance propriétaire non occupant

- Travaux de réparation (cela ne comprend pas les travaux de construction)

- Taxe foncière

- Frais d’éviction du locataire

- Intérêts d’emprunts payés : cela inclut les frais de banque, les frais d’hypothèque et l’assurance emprunteur

Une fois les charges déduites, en cas de déficit, ce dernier est alors imputé aux revenus et il peut se reporter sur les années suivantes. Un bon moyen de réduire vos impôts à moyen-terme !

Beaucoup d’investisseurs locatifs utilisent le déficit foncier tout au long de leur carrière d’investisseur pour payer moins d’impôts. Pour tout comprendre sur le fonctionnement et les limites, lisez notre dossier : “Déficit foncier : comment déduire 10 700 euros par an de vos impôts ?”

Déficit foncier : comment déduire 10 700 euros de vos impôts ?

Que doivent déclarer les associés d’une SCI ?

C’est grâce aux déclarations de résultats de la SCI que l’administration fiscale va calculer les bénéfices imposables.

Les associés d’une SCI se partagent le résultat fiscal de la société. Qu’il s’agisse d’un bénéfice ou d’un déficit, chacun des associés le recevra en fonction de sa quote-part.

Les impôts seront alors prélevés aux associés lors du paiement de l’impôt sur les revenus personnels.

Les associés de la SCI doivent donc personnellement déclarer les revenus fonciers nets qu’ils ont perçus.

Ainsi, pour une SCI qui a généré un bénéfice de 20 000€, si un des associés possède une participation de 20%, il recevra alors 20% en revenus, soit 4 000 €. C’est donc la somme qu’il devra déclarer à l’administration fiscale.

Pour une SCI soumise à l’IR, les associés déclarent la quote-part des bénéfices imposables de la SCI directement sur leur déclaration des revenus (CERFA n°2042). S’ils perçoivent des revenus de l’activité de la SCI, ils doivent alors remplir le CERFA n°2044 pour les revenus fonciers et y renseigner :

- Les revenus bruts

- Les frais et charges

- Les intérêts d’emprunt

- Les bénéfices ou le déficit

Pour une SCI au régime de l’IS, ou si l’associé a plusieurs sources de revenus fonciers (bail locatif, bail de parking, bail commercial…), l’ensemble de ces revenus doivent apparaître sur le CERFA n°2044.

Comment faire la déclaration d’une SCI familiale ?

Pour les biens en location et où les propriétaires perçoivent des loyers, il faut faire une déclaration des revenus de la SCI. Si votre SCI garde l’usage de ses biens à ses associés, alors vous n’avez pas à déclarer de revenus fonciers (puisque la SCI ne génère pas d’argent).

Pour en savoir plus sur la SCI Familiale, lisez notre dossier : tout comprendre sur la SCI Familiale.