La France poursuit sa reprise économique, mais à un rythme plus lent que les reprises observées après 2020. La stabilité retrouvée est le fruit d’une vaccination massive, mais aussi de politiques monétaires très accommodantes menées par les banques centrales depuis plusieurs années. Cependant, comme en 2019, les marchés financiers semblent aujourd’hui surévalués, dans un contexte où l’inflation ralentit mais reste sous surveillance, et où la guerre en Ukraine, toujours en cours en 2025, continue d’alimenter les incertitudes géopolitiques. Alors, quel est désormais le risque de crise en 2025 ?

Sommaire

ToggleLa France en 2025 : croissance modérée, inflation maîtrisée, mais vigilance requise

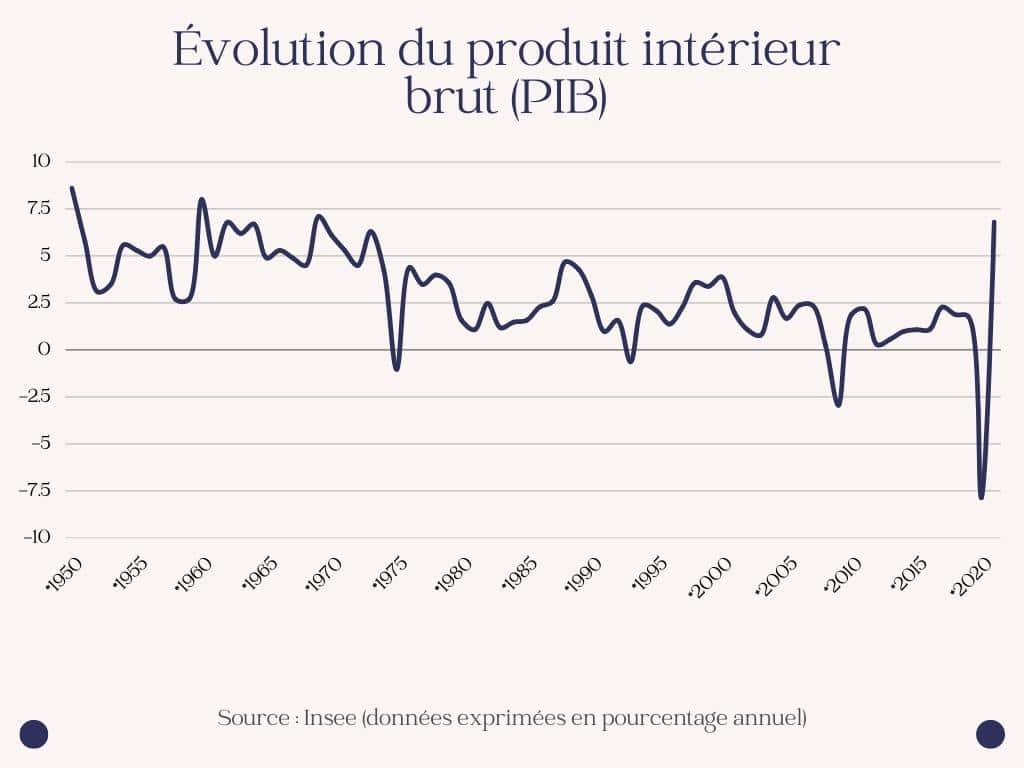

Une croissance économique modeste

Au premier trimestre 2025, le produit intérieur brut (PIB) de la France a enregistré une légère hausse de 0,1 % par rapport au trimestre précédent, selon les données de l’INSEE. Cette croissance modérée est principalement attribuée à une augmentation des stocks des entreprises, compensant une demande intérieure et des exportations faibles .Reuters

Sur une base annuelle, le PIB a progressé de 0,6 %, indiquant une reprise économique lente mais constante .

Inflation en baisse

En mai 2025, l’inflation en France a chuté à 0,6 % en glissement annuel, atteignant son niveau le plus bas depuis décembre 2020. Cette baisse est principalement due à une diminution significative des prix de l’énergie, qui ont reculé de 8,1 % par rapport à mai 2024, ainsi qu’à un ralentissement des coûts des services, notamment dans les secteurs des transports et des communications .

Politique monétaire de la BCE

Face à la baisse de l’inflation, la Banque centrale européenne (BCE) a réduit ses taux directeurs à plusieurs reprises en 2025. Depuis le 12 mars 2025, les taux d’intérêt de la facilité de dépôt, des opérations principales de refinancement et de la facilité de prêt marginal sont respectivement de 2,50 %, 2,65 % et 2,90 % .Boursorama+2Gazette Debout+2Portail Immobilier+2Banque de France+1European Central Bank+1

Des prévisions indiquent que ces taux pourraient encore diminuer, atteignant potentiellement 1,40 % d’ici la fin de l’année, en fonction de l’évolution de l’inflation et de la conjoncture économique .

Pour info : un autre indicateur de la santé financière d’un pays est le montant de l’argent qui dort dans les coffres des banques.

La bourse va-t-elle créer une crise en 2025 ?

Le marché boursier français a montré une certaine résilience en 2025. Le CAC 40 a progressé de 0,1 % en mai, soutenu par des gains dans les secteurs de la défense, des services financiers et de l’industrie.

Les analystes prévoient une croissance de l’indice pouvant atteindre 9 % sur l’ensemble de l’année, stimulée par la baisse des taux d’intérêt et une reprise progressive de l’activité économique. Soit une stabilité relative… Prudence !!!

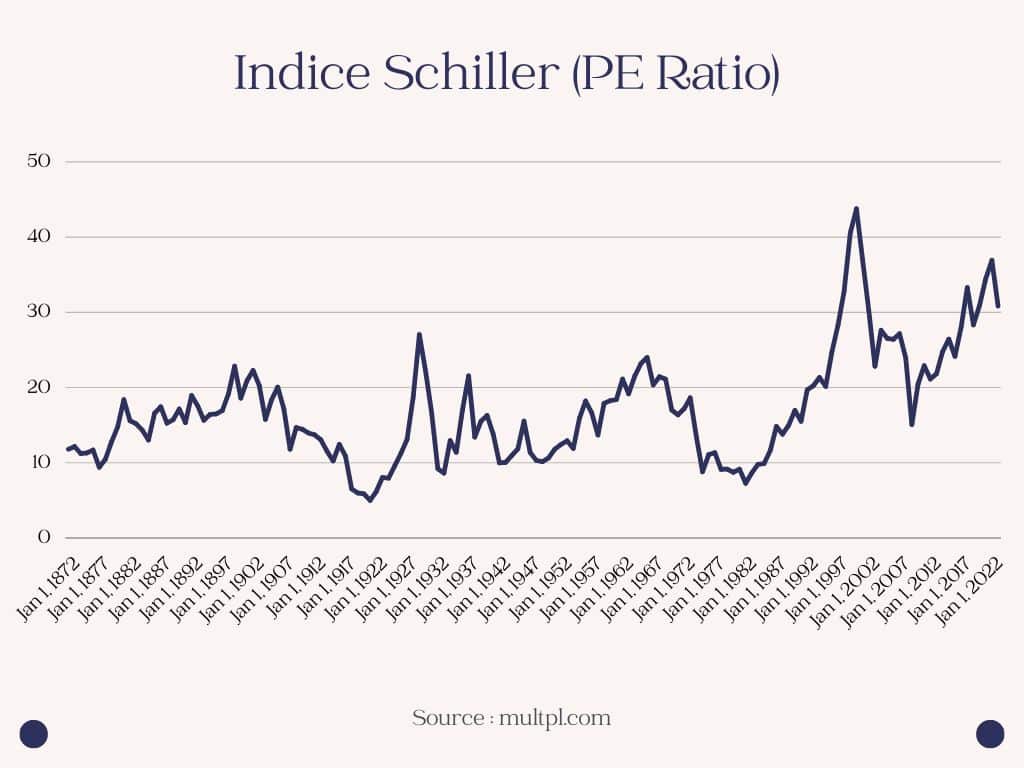

Un indice à suivre : Shiller’s PE Ratio

Au premier abord, cette chute des places boursières présente un aspect rassurant. Au sommet de la bulle, en décembre 2021, l’indice avait atteint 38,31.

L’indice Schiller est aujourd’hui à 32,95 (29 Mai 2025 date de dernière mise à jour de cet article..)

Oui mais même à 30,87 l’indice Schiller est au-dessus de sa valeur qu’il avait lors du jeudi noir de 1929 et du lundi noir en 1987. L’avenir du marché action reste très incertain, et même si les valeurs technologiques ont déjà perdu jusqu’à 40 % de leur valeur depuis le pic, la plus grande vigilance est conseillée actuellement.

Et les choses ne vont sans doute pas s’arranger, car face à l’inflation la Fed procède déjà à des durcissements de sa politique monétaire accommodante.

Où en est le marché action dans le monde ?

A notre dernière mise à jour (29 Mai 2025), le Dow Jones américain recule de -6,2 % depuis le début de l’année, le CAC 40 fait +7,6 % tandis que le Dax allemand se situe à +22,5 % !

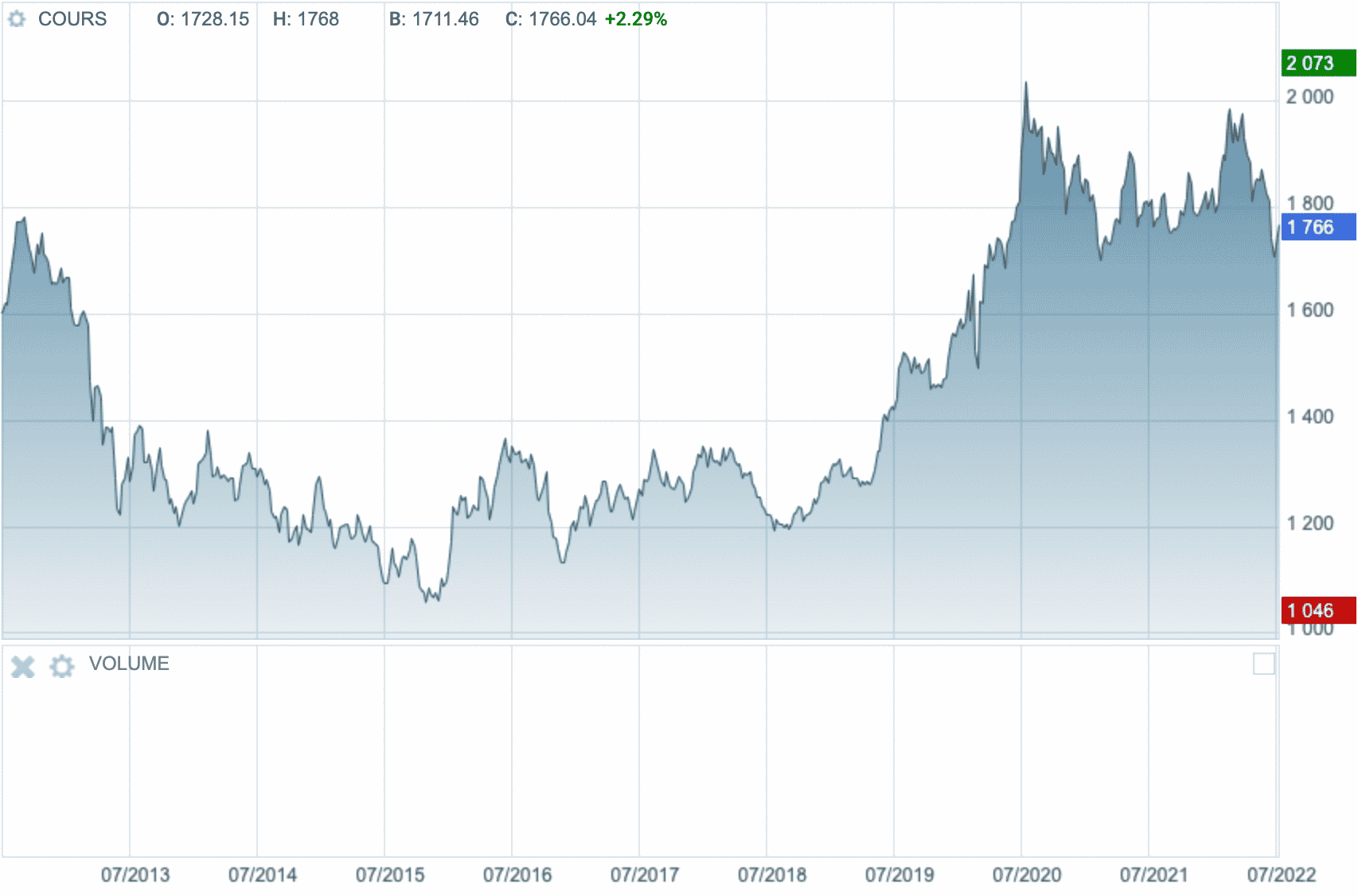

Auparavant le cours de l’or avait battu son record le 05 août 2020, pour atteindre 2063 US$ l’once (28,35 g). Le 29 Mai 2025, il se situait à 2920 US$, soit +34,9 % au-dessus de son niveau de l’année dernière !

La cote de l’or remonte, or l’or est une valeur refuge. Les grands investisseurs pourraient sentir qu’il est temps de se défaire de plusieurs valeurs boursières, et de se réfugier sur le précieux métal jaune.

Que pensent les banques centrales de la situation économique ?

La Réserve Fédérale Américaine tente de rassurer : la banque centrale des États-Unis est en train de fermer le robinet monétaire. Fini l’argent facile des 15 dernières années, d’abord provoqué par la crise financière de 2008, puis par celle de l’épidémie de COVID-19. Pendant longtemps les places boursières américaines ont bénéficié d’argent pas cher pour investir, c’est bientôt le retour à la normale. La bonne nouvelle est que les marchés se sont adaptés à la nouvelle politique monétaire de la FED.

Projections macroéconomiques de la Banque de France

Nous sommes dans un contexte plus incertain que jamais. Et même la Banque de France, qui a pour l’habitude de ne donner qu’un seul scénario moyen, a été forcée de proposer deux hypothèses. Voici un très bon résumé de la situation actuelle en 5 minutes.

La BCE (Banque Centrale Européenne) obligée de faire marche arrière

La Banque Centrale Européenne (BCE) aurait bien aimé faire comme la banque centrale américaine : durcir sa politique monétaire afin de freiner l’inflation. Mais la guerre en Ukraine a changé la donne, en provoquant des sanctions économiques contre Moscou. Si ces sanctions privent le Kremlin d’une partie de ses ressources financières, elles créent également une inflation massive sur l’énergie ainsi que sur certaines matières premières. En conséquence, la BCE va ajuster sa politique monétaire en fonction de l’inflation et de la situation en Ukraine, et la dette de la France risque d’être pénalisée.

La Banque Centrale de Chine se trouve dans une mauvaise situation. Les cas de Covid-19 se multiplient, la guerre laisse des incertitudes, la croissance de la Chine sera sans doute moins forte que prévu. Si l’on ajoute à cela la dette abyssale de ses promoteurs immobiliers, Xi Jin Ping aura bien du mal à aider financièrement son allié Vladimir Poutine.

En Chine, la catastrophe est proche

Le problème des villes fantômes en Chine ne date pas d’hier. Mais il est mis sous le feu des projecteurs depuis 1 an à cause du scandale Evergrande.

Le plus gros promoteur chinois, Evergrande, croule sous une dette de 260 milliards d’euros, du jamais vu. Signe inquiétant : le groupe vient de suspendre sa cotation sur le marché de Hong Kong, alors qu’il était censé rembourser 2 milliards de dollars en mars, et qu’il devra encore rembourser 1,4 milliard de dollars en avril. Evergrande est déjà considéré comme étant en défaut de paiement par les agences de notation. Si le groupe coule, c’est une partie de l’économie chinoise qui pourrait faire de même.

Quelle est la situation en France ?

Taux d’intérêt des bons du Trésor

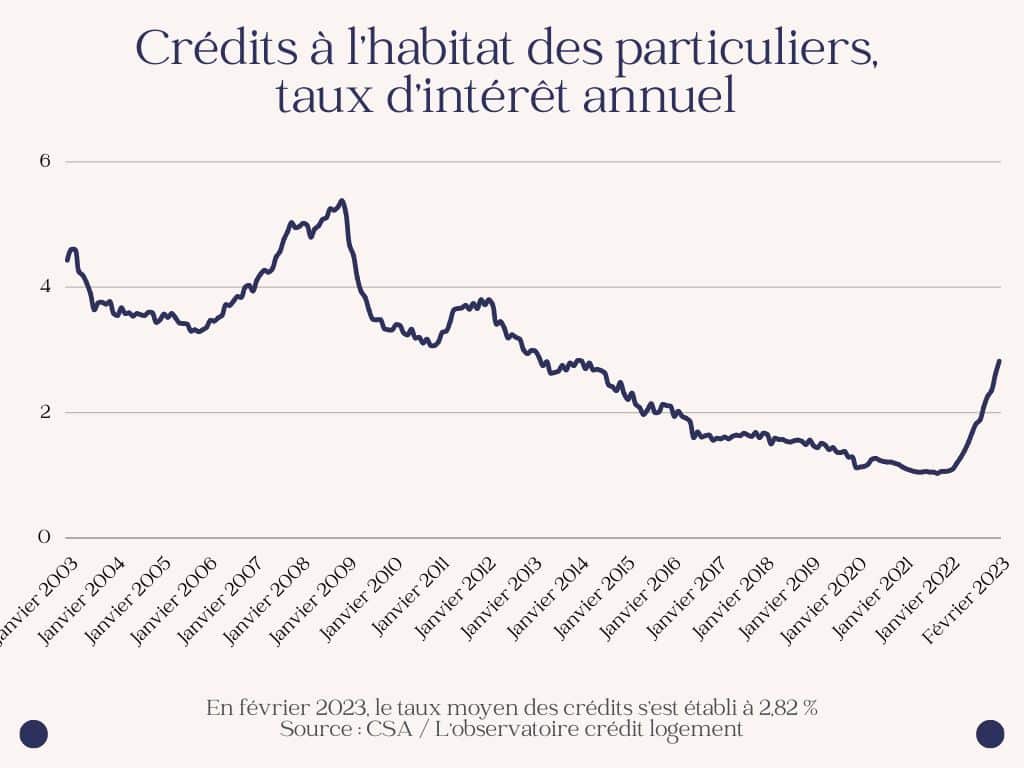

Le rendement des obligations assimilables du Trésor (OAT) à 10 ans, indicateur clé des taux d’intérêt en France, s’est stabilisé autour de 3 % en mars 2025 . Cette stabilité contribue à maintenir des conditions de financement favorables pour les emprunteurs, bien que les taux de crédit immobilier restent sensibles aux évolutions de la politique monétaire et des marchés financiers.

Beaucoup se demandent d’ailleurs si, vu la situation économique : “l’immobilier va t il baisser en 2025 ?”.

Ne pas oublier de prendre du recul sur ces taux d’intérêt bien que haussier depuis ces dernières années

Les médias adorent affoler avec la “remontée des taux d’intérêt”. Mais si on prend un peu de recul, on constate qu’ils n’ont jamais été aussi bas sur les 20 dernières années. De plus, cette remontée est beaucoup moins rapide que l’inflation, sauf en 2023 ou nous avons eu droit à un rebond.

Taux d’intérêt à la hausse = bon moment pour emprunter ?

Avec une inflation record au-dessus des 2%, et des taux d’intérêt aux alentours des 3%, une bonne manière de se protéger est d’emprunter pour acheter de l’immobilier.

Quand on parle d’inflation, il faut se rappeler que ce n’est pas seulement le coût de l’alimentation et l’énergie qui augmente (même si dans ce contexte de guerre en Ukraine, ces deux facteurs sont à l’origine de l’inflation record). L’inflation touche aussi l’immobilier. Quand les prix montent, tout monte, l’immobilier inclus.

Où en seront les taux dans 20 ans ?

Peut-être proche de 0 %, comme certains économistes le suggèrent. Mais plus probablement, comme l’économie est cyclique, les taux reviendront à des taux que nous avons connus dans le passé. L’histoire nous a montré que même en cas de krach immobilier, les prix remontent et battent des records de décennie en décennie.

Et l’inflation ? Sur le long terme, il a été prouvé qu’elle est en moyenne à 3% par an. Donc avec un bon achat immobilier et un crédit à moins de 2% fixe sur 20 ans, vous vous protégez de l’inflation, et la banque vous paye pour ça.

Inflation à 6,2 % et taux des crédits à 3 %, il faut emprunter

Pour une estimation précise du meilleur taux du moment, remplissez ce formulaire. Emprunter Malin a aidé des milliers d’investisseurs à bien se renseigner avant de signer. Si vous avez compris l’intérêt d’emprunter pour acheter des actifs qui prennent de la valeur avec le temps (comme un bien immobilier), faites la simulation. Vous allez vite comprendre pourquoi il est malin d’emprunter.

Nous vous rappelons une fois de plus qu’il est important de répondre de manière honnête et précise aux questions, sinon les résultats ne seront pas précis.

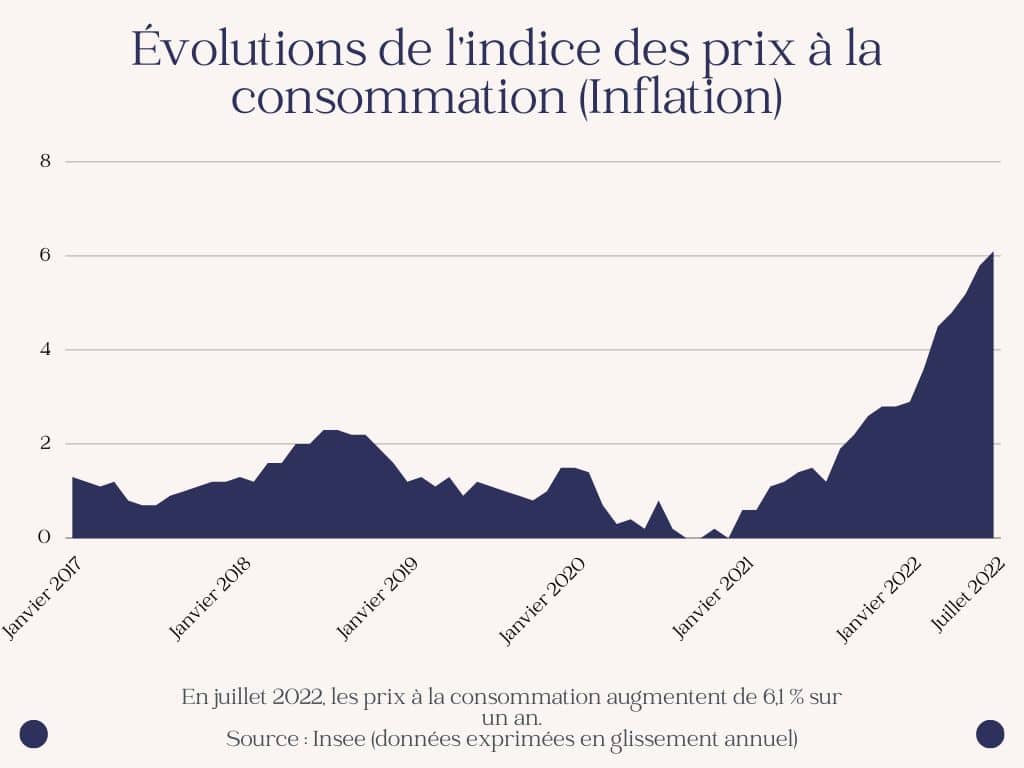

Quelle inflation en 2025 ?

Si la crise du Covid-19 est derrière nous, nous sommes en plein dans une crise de l’inflation. En cause : la hausse des prix du pétrole, du gaz, du blé, provoquée par la guerre en Ukraine. Au 8 novembre 2022 le cours du baril de pétrole Brent clôturait à 95,53 US$ après avoir atteint son plus haut niveau des 12 derniers mois au cours de la journée du 8 mars.

En cette période de redécollage, la hausse du coût de la vie était de 6,2 % en octobre 2022. L’INSEE nous apprend que le taux de chômage diminue à 7,6 %, notamment le taux de chômage de longue durée retrouve son niveau d’avant crise.

Un achat immobilier pour se protéger de l’inflation ? Emprunter Malin vous propose de simuler le taux et les mensualités de votre emprunt. Découvrez maintenant quelle banque vous propose le meilleur taux.

Perspectives économiques pour 2025

La France aborde la deuxième moitié de 2025 avec une croissance économique modérée et une inflation maîtrisée. La politique monétaire accommodante de la BCE soutient cette dynamique, mais des incertitudes subsistent, notamment en ce qui concerne les tensions géopolitiques et les politiques commerciales internationales.

Les investisseurs et les décideurs doivent rester vigilants face à ces facteurs externes qui pourraient influencer la trajectoire économique du pays.

Faites le test : quel meilleur taux pour votre projet immo ?

Emprunter Malin aide depuis 2015 les Français à mieux se renseigner avant de signer. Des milliers de familles remplissent notre formulaire gratuit et sans engagement pour recevoir des propositions de crédits immédiatement !

Un projet immobilier ? Pour savoir s’il est réaliste, faites la simulation. Remplissez le formulaire de CONTACT. Soyez honnête avec vos réponses pour obtenir une estimation précise.