La pierre est l’investissement préféré des Français. On pense souvent que la banque ne prête qu’aux riches, et pourtant, c’est quand on est jeune qu’on peut obtenir les meilleurs taux d’assurance emprunteur.

Même sans apport, il est possible d’acheter un appartement dès qu’on signe son premier CDI. On vous explique comment commencer à se constituer un patrimoine le plus jeune possible grâce à l’immobilier et son effet de levier.

L’immobilier est un investissement pour lequel il est possible de placer l’argent des autres… Contrairement à la bourse ou les cryptomonnaies, il est possible de faire financer son investissement à 100 % par la banque. Même avec peu d’argent de côté, il est possible de se lancer. Pour cela, il faut un emploi stable, une bonne gestion de ses comptes, et bien s’informer.

Sommaire

ToggleQuelles options pour un premier achat immobilier ?

En immobilier, l’une des toutes premières choses à faire avant d’investir est de déterminer ses objectifs. Peu importe l’âge, plusieurs options existent :

- Acheter un bien immobilier à rénover pour le revendre avec une plus-value ;

- Acheter un bien immobilier pour vivre dedans ;

- Investir dans un bien immobilier pour le mettre en location.

Acheter sa résidence principale quand on est jeune

Les banques se battent pour offrir le meilleur taux à en emprunteur jeune avec un salaire élevé, et proposent des durées d’emprunt allant jusqu’à 25 ans pour une résidence principale.

Dans un monde où l’on télétravaille de plus en plus, et change de carrières de plus en plus souvent (en moyenne les Français restent 11 ans dans la même entreprise), faut-il quand même acheter sa résidence principale ?

La pierre reste l’investissement le plus stable qui existe, et il est actuellement (mars 2023) possible d’emprunter à des taux réels au plus bas depuis les années 1950. Le taux réel, c’est le taux d’intérêt relatif à l’inflation (6,2 % d’inflation annuelle en mars contre 2,83 % de taux d’intérêt immobiliers moyens constatés).

Alors même pour ceux qui ne savent pas combien de temps ils vont occuper leur résidence principale, oui, acheter est une bonne idée. C’est une protection contre l’inflation. Mais c’est aussi un revenu potentiel. Il est bien évidemment possible de décider de mettre en location sa résidence principale pour générer un revenu complémentaire.

Pour ceux qui voudraient sauter la case résidence principale, il est aussi possible d’obtenir un crédit pour investir dans le locatif, même quand on est jeune.

Investir dans le locatif quand on est jeune

L’avantage de l’investissement locatif est qu’il peut se faire n’importe où en Françe, même quand on vit dans une grande métropole où il n’est pas rentable d’investir. En CDI à Paris, il est possible d’investir à distance dans des villes plus rentables comme Lille, St Etienne, Renne, Nancy, Rouen, Nantes , Reims ou encore Limoges pour citer les plus en vogue en ce moment.

Pour ceux ayant la chance de vivre dans une ville qui propose de belles rentabilités locatives, il est possible d’investir en direct et d’obtenir les meilleures rentabilités du marché en chassant soi-même son bien.

Investir dans le locatif quand on est jeune présente divers avantages à commencer par celui de pouvoir se générer des revenus complémentaires.

Taux d’endettement : ne pas dépasser les 35 %

Qu’on achète son premier appartement à 20 ans, ou un immeuble de rapport à 55 ans, la règle du taux d’endettement n’est plus flexible comme il y a quelques années. Les banques ont l’obligation de respecter un taux d’endettement maximum de 35 %. Il s’agit des règles imposées par le HCSF (haut conseil de stabilité financière) depuis le 1er janvier.

Avant de se lancer dans un projet, il convient donc de calculer sa capacité d’emprunt, qui correspond à 35 % de ses revenus nets imposables – ses charges (loyers et crédits en cours).

Exemple : pour un emprunteur en CDI net à 2000 € par mois qui veut acheter sa résidence principale et n’a pas de crédit en cours, sa capacité d’emprunt sur 25 ans au taux d’intérêt moyen actuel ( 2,96 %. au 23 mars 2023 ) est de 137 400 € €

Attention au taux d’usure ! Ne pas dépasser 4 % de TAEG

Mot inconnu il y a quelque mois, maintenant gros mot favori des plateaux télés, on nous parle tous les jours du fameux taux d’usure.

Le taux d’usure, c’est quoi ?

C’est le taux au-dessus duquel les banques sont légalement interdites de prêter de l’argent. Actuellement (Mars 2022), le taux d’usure est fixé à 4 %.

Mais attention, ce taux comprend tous les frais et l’assurance emprunteur ! C’est ce qu’on appelle le TAEG (taux annuel effectif global). Il faut donc jouer entre la durée du prêt et le taux d’usure, pour rester en dessous de 35 % de taux d’endettement, et du taux d’usure. Plus la durée de l’emprunt est longue, plus les mensualités baissent, mais plus le taux monte.

Pour obtenir un crédit quand on est jeune, il faut donc se faire conseiller correctement afin de présenter un dossier bancaire qui respecte ces critères indispensables à l’obtention d’un accord de prêt.

Les critères à garder en tête quand on investit

Une fois la question du crédit réglée, il faut trouver un bien à acheter dans le budget défini. Pour cela, on regarde le prix d’achat, les frais d’agence, les frais, de notaire, et bien sûr les loyers. Mais attention à ne pas oublier de :

- Calculer la rentabilité brute et la rentabilité nette ;

- Prendre en compte la vacance locative ;

- Prendre compte le risque de défaut de paiement et réfléchir aux garanties à demander à ses locataires (Garantie des loyers impayés (GLI), caution ;

- Demander le montant de la taxe foncière au propriétaire actuel ;

- Demander les factures de gestion et d’entretien du bien ;

- Faire inspecter le bien par des professionnels pour anticiper les futurs travaux de rénovation.

Travailler dans l’immobilier quand on est jeune

Être payé pour se former à l’investissement immobilier ? C’est aussi une excellente option quand on est jeune. Si votre objectif à long terme est de devenir investisseur immobilier, il faut se rappeler que le plus simple est de commencer avec un CDI.

Pourquoi pas devenir négociateur immobilier ? Même si c’est un métier souvent associé avec le statut d’indépendant, il est possible d’opter pour le portage salarial (avec des entreprises comme Cegelem par exemple). Découvrez si le métier de négociateur immobilier en portage salarial est fait pour vous.

Se faire accompagner pour investir sans se tromper

L’immobilier, ça peut être très rentable, mais les erreurs coûtent cher. Un locataire qui ne paye pas, c’est un an de loyer qui ne rentre pas. Une toiture ou une façade à refaire, la facture est salée. Mieux vaut même toutes les chances de son côté pour son premier investissement immobilier. Pour cela, plusieurs solutions existent, comme :

- des groupes et forums, qui permettent de lire et d’échanger avec des personnes qui elles aussi se sont lancées dans l’investissement immobilier dès leur plus jeune âge, comme sur Boursorama, Moneyvox et d’autres ;

- des podcasts et autres chaînes YouTube, comme “Ça fait un bail” ;

- des livres, tels que “Comment investir en immobilier locatif”, “Les secrets de l’immobilier” etc… ;

- des sites d’information spécialisés, tel qu’Emprunter-Malin.com ;

- des formations, comme Learn Immo.

Vous pouvez également demander un accompagnement à un agent immobilier, qui sera en mesure de vous guider dans votre projet et vous accompagner dès qu’une bonne opportunité se présente.

Investissement locatif clé en main : éviter les erreurs chères

Pour ceux qui veulent être certains de bien acheter, il est possible de se faire accompagner par une agence d’investissement immobilier clé en main. Leur mission : accompagner les investisseurs de A à Z, de la recherche de bien à la gestion locative. Ces chasseurs immobiliers spécialisés dans le locatif facturent de 4 % à 8 % de commission sur le montant du projet, mais en contrepartie s’occupent de tout pour l’investisseur. Pour ceux qui n’ont pas le temps, ceux qui vivent à l’étranger, et ceux qui préfèrent laisser faire un expert, les agences de locatif clé en main s’occupent de :

- La définition du projet et du montant ;

- La recherche du bien ;

- La recherche et l’aide au financement ;

- La gestion d’éventuels travaux et la décoration ;

- La mise en location ;

- La gestion locative (toujours optionnel).

Le problème de l’apport quand on est jeune

Quand on est jeune, les ressources financières sont limitées. Mais que faire quand les banques réclament un apport minimum de 10% pour un investissement dans l’ancien ? Rassurez-vous, il est possible d’obtenir un prêt immobilier, même sans apport.

Pour commencer, peut-être avez-vous la chance d’avoir une famille qui peut vous prêter ou donner un apport pour vous aider à vous lancer dans la vie. L’immobilier est un investissement sûr et stable sur le long terme, leur aide sera un bon investissement.

Ensuite, il existe des aides pour les primo accédants, comme prêt Action Logement, le PTZ (prêt à taux zéro), ou le prêt patronal.

Si les critères de taux d’endettement sont respectés, et que vous réussissez à obtenir un prêt bancaire sans apport, rappelez-vous que les mensualités à rembourser seront plus importantes. Dans le cas d’un investissement locatif, il faudra donc trouver un bien à forte rentabilité pour couvrir les mensualités de crédit, ou faire un effort d’épargne (compléter le remboursement du crédit avec ses revenus salariés).

Même si l’immobilier est un placement peu volatil, attention tout de même à ne pas se mettre dans le rouge. Avec un crédit à 110 % et un effort d’épargne à fournir (cash flow négatif), la moindre dépense inattendue peut se transformer en catastrophe financière. Contrairement à la bourse, l’immobilier n’est pas un placement liquide, et il n’est pas possible d’en vendre rapidement une partie pour payer une dépense exceptionnelle.

Dans quoi investir quand on est jeune ?

La première question à se poser, c’est de savoir combien vos revenus vous permettent d’emprunter. Chez Emprunter-Malin, nous recommandons toujours d’investir dans un immeuble de rapport. Si votre capacité vous en permet, c’est le meilleur investissement immobilier qui existe, en termes de rapport et de risque. Dans certaines villes de province, il est encore possible d’acheter des petits immeubles indépendants à partir de 100 000 €.

Acheter un immeuble de rapport

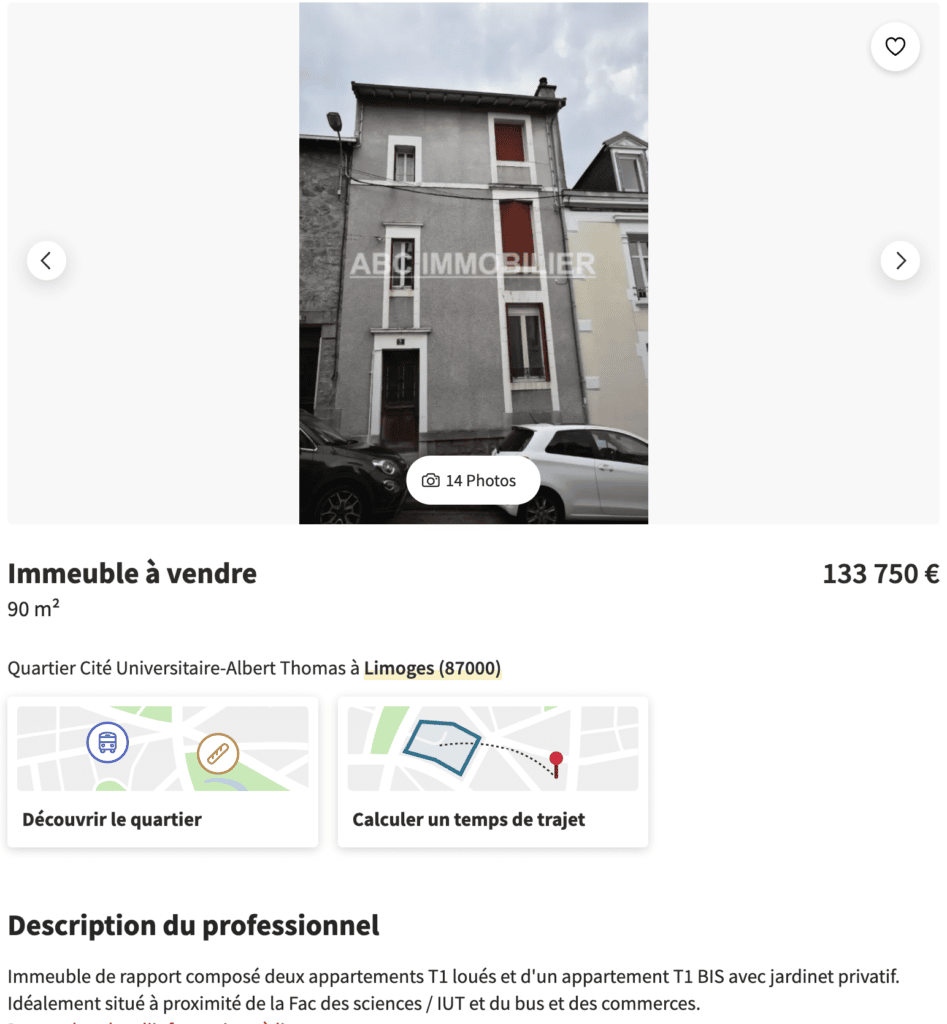

Exemple à Limoges avec cette annonce (publiée en septembre 2022) pour un immeuble en vente à 133 750 € FAI, composé de 3 logements, dont 2 loués. Dans cet investissement, il faut prévoir des travaux de rafraîchissement dans l’appartement actuellement vide. Et il faut aussi prévoir un budget pour rafraîchir les deux autres appartements une fois que les locataires actuels quitteront la location.

L’avantage d’investir dans un immeuble de rapport, c’est qu’il n’y a pas de copropriété. Vous êtes donc le seul décisionnaire des dépenses à engager. L’autre avantage est la répartition du risque locatif sur plusieurs locataires au lieu d’un seul.

Dans certaines villes, il est plus rentable d’être locataire, et dans d’autres, il est plus intéressant d’être propriétaire. Un des conseils que nous donnons souvent aux investisseurs qui vivent dans des grandes métropoles est de ne pas acheter sa résidence principale, et d’investir en province. Exemple : être locataire à Paris d’un appartement (qui rapporte à son propriétaire 3 % à 4 % de rentabilité annuelle), et être propriétaire d’un immeuble en province qui rapporte 7 % à 8 %.

Il est important de rappeler que pour investir, la première règle est de connaître la ville dans laquelle on achète. Si vous connaissez bien une ville dans laquelle les rentabilités sont intéressantes, allez-y ! Sinon, travaillez avec une agence qui connaît le marché.

Investir dans un garage ou dans un parking

Pour les investisseurs avec un budget limité, il est toujours plus intéressant d’acheter un petit bien que de ne rien acheter. Même avec un garage à 30 000 €, il est possible de générer 150 € par mois de revenus supplémentaires, qui sont placés tous les mois dans le remboursement du crédit. Au bout de 10 ans, sans avoir eu besoin de sacrifier 150 € de ses revenus salariaux, tous les mois, la moitié du capital du crédit est remboursée. C’est-à-dire 15 000 € de patrimoine accumulé sans effort.

L’avantage d’un parking ou d’un garage, c’est qu’il ne génère quasiment aucuns frais et aucun effort de gestion. De plus, il est possible de le financer avec un crédit consommation. Évidemment, l’idéal est d’obtenir un crédit immobilier classique (dit hypothécaire), mais un crédit contracté pour acheter un actif est toujours un bon crédit. Contrairement à la croyance populaire, il n’existe pas seulement des mauvais crédits. Si vous souscrivez à un prêt conso dans le but d’acheter un parking ou un garage, et que le taux du crédit est inférieur à la rentabilité + l’augmentation de la valeur du bien, vous vous enrichissez.

L’immobilier, sur le long terme, ça monte. Ce n’est pas une nouveauté ou un phénomène de ces 10 dernières années. L’immobilier, ça monte à cause de l’inflation. Et avec une inflation à 6,1 % sur un an constatée en juillet 2022, l’immobilier va continuer à monter. Attention bien sûr, il y a des cycles. Sur 2 ou 3 ans, il arrivera que le prix de votre bien baisse. Mais vous continuez à percevoir les loyers et continuez à vous constituer un patrimoine en remboursant votre emprunt immobilier tous les mois.

Les avantages à investir jeune dans l’immobilier

Pour résumer, voici pourquoi investir dans l’immobilier au plus jeune âge, dès qu’on a une capacité d’emprunt. C’est-à-dire … un CDI (hors période d’essai) ou une entreprise avec au moins 2 bilans positifs.

Investir jeune pour générer un revenu complémentaire

Devenir riche avec un CDI, c’est compliqué. Devenir libre et indépendant financièrement, c’est impossible. Les seules solutions réalistes sont d’être entrepreneur, ou investisseur. L’immobilier, c’est le premier pas vers la liberté financière. Avec un salaire net de 2000 € par mois, votre capacité d’emprunt sur 25 ans actuellement est d’environ 155 000 €. Et avec cette somme-là, il est possible d’acheter un bien qui génère entre 500 € et 1 000 € de revenus bruts (loyers) par mois. Bien sûr, ce n’est pas une somme qu’il est possible de dépenser, car elle vient en remboursement des mensualités de crédit. On pourrait penser que ce n’est pas réellement un revenu complémentaire, et pourtant, cet argent est en fait un placement que l’on fait pour soi. Une fois les intérêts du crédit, l’assurance, les frais de gestion et entretien du bien, et les impôts (taxe foncière, IS, prélèvements sociaux) payés, le reste est du capital qui s’accumule.

Investir jeune pour rembourser son prêt avant 50 ans

C’est une évidence, plus on emprunte jeune, plus on termine de rembourser jeune. En France, on devient propriétaire en moyenne à 32 ans et on reste propriétaire en moyenne 8 ans. Avec des taux au plus bas historique, c’est le moment de profiter de la situation pour acheter plus jeune que la moyenne, et garder le bien plus longtemps, pour profiter du taux bas jusqu’à 25 ans.

Investir tôt pour ne pas payer d’impôt sur la plus-value

Quand on génère une plus-value sur un investissement locatif, le régime de la plus-value des particuliers prévoit une double taxation :

- Au titre de l’impôt sur le revenu, au taux de 19 % ;

- Aux prélèvements sociaux, au taux de 17,2 %.

Mais à partir de 6 ans de détention, des abattements commencent à s’appliquer. À partir de 22 ans de détention, l’impôt sur le revenu est totalement exonéré. Et à partir de 30 ans, les prélèvements sociaux sont eux aussi 100 % exonérés. Pour en savoir plus sur l’impôt sur la plus-value et le barème précis des exonérations possibles, lisez notre dossier ici.

Investir à 25 ans, c’est l’opportunité de vendre un bien immobilier à 55 ans sans payer aucun impôt sur la plus-value !

Se créer un patrimoine tôt

Mettre de l’argent de côté quand on est jeune n’est pas une priorité. L’Insee nous informe que pour les Français de mois de 30 ans, le patrimoine médian est de 12 700 €. Entre 40 ans et 49 ans, il augmente à 106 600 €. Pour reprendre notre exemple, l’investisseur qui achèterait un bien immobilier à 155 000 € aujourd’hui à ses 25 ans, aurait au minimum 155 000 € de patrimoine à ses 50 ans une fois qu’il aura terminé de rembourser son crédit. Et cet exemple ne prend pas en compte 25 ans de revenus locatifs, ni l’augmentation du prix du bien, qui aura forcément augmenté.

Preuve en est, sur 50 ans (entre 1968 et 2018), d’après une étude du site PierrePapier.fr, le prix des logements à Paris a augmenté en moyenne de 2,87 % en valeur réelle (c’est-à-dire ajusté pour inflation).

Profiter de l’effet de levier

On en parle en détail dans cet article, l’une des forces de l’immobilier comparé aux autres investissements comme la bourse, c’est l’opportunité d’effet de levier que procure le crédit immobilier.

Une banque ne vous fera jamais un crédit pour acheter des actions, même pas les siennes ! Et pourtant, elle financera jusqu’à 110 % de la valeur d’un bien immobilier.

L’effet de levier, c’est quoi ?

C’est la possibilité de placer plus de capital que celui à sa disposition. Si vous possédez 15 000 € à placer aujourd’hui, vous pouvez acheter des actions et espérer obtenir un rendement de 10 % par an en moyenne. Mais si vous utilisez plutôt ces 15 000 € comme un apport pour acheter un bien locatif à 155 000 € qui génère 5 000 € de revenus nets, alors votre retour sur investissement est de 33 % par an ! (5 000 € / 15 000 €).

Investir jeune dans l’immobilier : résumé

En résumé, voici pourquoi c’est une bonne idée d’acheter son premier bien immobilier jeune.

- Profiter du prêt à taux zéro, du prêt employeur et du prêt Action Logement ;

- Se protéger contre l’inflation ;

- Profiter de la capacité d’emprunt que procure un CDI jeune ;

- Profiter d’un taux d’assurance emprunteur bas ;

- Se faire accompagner par des agences spécialisées expérimentées ;

- Obtenir un crédit long avec des mensualités basses ;

- Générer un revenu complémentaire ;

- Terminer de rembourser son crédit avant 50 ans ;

- Ne pas payer d’impôt sur la plus-value à la revente (au bout de 30 ans) ;

- Profiter de l’effet de levier du crédit immobilier.