Les banques perçoivent des revenus des crédits immobiliers qu’elles accordent, sous forme d’intérêts versés par les emprunteurs. Elles subissent donc un manque à gagner lorsqu’un client rembourse son prêt en une seule fois, avant qu’il ne se termine. Les banques compensent cette perte en facturant des indemnités de remboursement anticipé (IRA).

Sommaire

ToggleLes indemnités de remboursement anticipé (IRA)

Les indemnités de remboursement anticipé (IRA) permettent à un organisme de crédit prêteur de récupérer une partie des intérêts qu’il aurait dû encaisser, au cas où l’un de ses clients rembourse son crédit immobilier avant la date prévue.

Exemple: un prêt immobilier est accordé pour un montant de 300 000 € sur une durée de 20 ans à 1,85 % hors assurance (moyenne septembre 2022 source CSA/Crédit Logement). L’emprunteur versera donc 59 143 € d’intérêts à sa banque sur toute la durée. Or s’il rembourse son prêt en une seule fois au bout de 8 ans, il ne lui aura versé que 36 767 € d’intérêts (environ), ce qui représente un manque-à-gagner de – 22 375 € pour la banque (arrondi).

Le Code de la consommation régit les IRA en les limitant à 3 % du capital restant dû ou 6 mois d’intérêts cumulés. Les banques sont tenues d’appliquer le plus faible des deux montants. Ce plafond représente une sécurité pour les propriétaires accédants qui souhaitent injecter un capital dans leur prêt immobilier pour diminuer le coût du crédit.

Exemple de calcul des IRA

Pour illustrer le calcul des indemnités de remboursement anticipé dans un crédit immobilier, conservons notre exemple ci-dessus. Nous avons donc un emprunt d’un montant de 300 000 € à 1,85 % hors assurance emprunteur sur 20 ans.

Imaginons que le client solde son prêt à la fin de la 8e année, soit après avoir payé la mensualité 96.

En consultant un tableau d’amortissement, on s’aperçoit que son capital restant dû est de 193 110 €. Une pénalité de 3 % représenterait donc 5 793 € (arrondis).

Le cumul des 6 prochains mois d’intérêt, soit pour les mensualités 97 à 102, représenterait 1 758 € (environ).

La loi précise que c’est le montant le plus faible qui doit être appliqué, l’emprunteur devra verser 1 758 € (environ) à sa banque.

Pour info : il existe des astuces pour éviter les indemnités de remboursement anticipé.

Quand doit-on payer les IRA ?

Un organisme de crédit appliquera des indemnités de remboursement anticipé à chaque fois qu’un client solde son prêt immobilier avant la date de fin prévue. Ces situations comprennent :

- La vente d’un logement qui n’a pas été entièrement payé.

- Le recours à un prêt relais pour emménager dans une nouvelle habitation, sans avoir encore vendu l’ancienne.

- Le rachat d’un crédit, sans nécessairement vendre le logement.

- Le rachat d’une soulte en cas de divorce.

Cependant il est possible de négocier une levée partielle ou totale des pénalités lors de la vente d’un logement, si l’on emprunte à la même banque pour acheter le nouveau logement. En revanche un organisme de crédit appliquera toujours des indemnités de remboursement anticipé lors d’un départ vers la concurrence.

Lors de la revente d’un logement, le notaire encaisse le paiement de l’acheteur. Puis il retient les éventuels impôts et taxes, ainsi que les IRA dues à la banque. Il verse ensuite le reliquat au vendeur.

IRA crédit immobilier pro

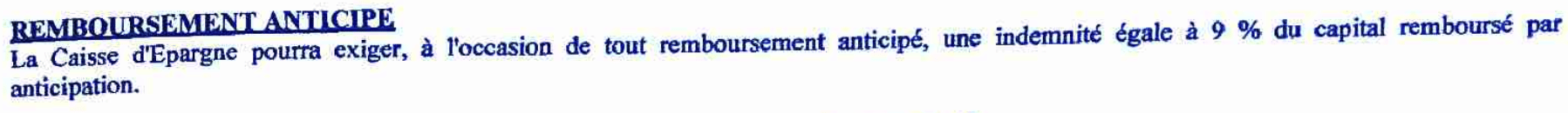

Vous avez peut être acheté en SCI à l’IS, et dans ce cas contracté un crédit immobilier professionnel. Si votre crédit est un prêt professionnel, alors il n’est donc pas soumis au code de la consommation, et la clause d’indemnité de remboursement anticipé est librement négociée.

Dans le cas d’un prêt immobilier professionnel, les indemnités sont beaucoup plus élevées, et à négocier avant de signer.

Voici un exemple d’un réel contrat de prêt :

En reprenant notre exemple, sur les 193 110 € restants dus, l’IRA s’élèverait alors à 17 379 € ! Alors lisez bien le contrat de prêt avant de le signer, et construisez une relation de confiance avec votre banque pour augmenter votre capacité de négociation.

Evidement, si vous êtes un gros client pour votre agence, votre conseiller aura plus de flexibilité pour vous obtenir des bonnes conditions.

Pour infos, cette capture d’écran provient du contrat du fondateur d’Emprunter Malin, et ses indemnités de remboursement anticipé s’élevaient dans son cas à plus de 22 000 € ! Mais grâce à sa bonne relation avec la banque, il a réussi à négocier un remise totale sur ces frais !