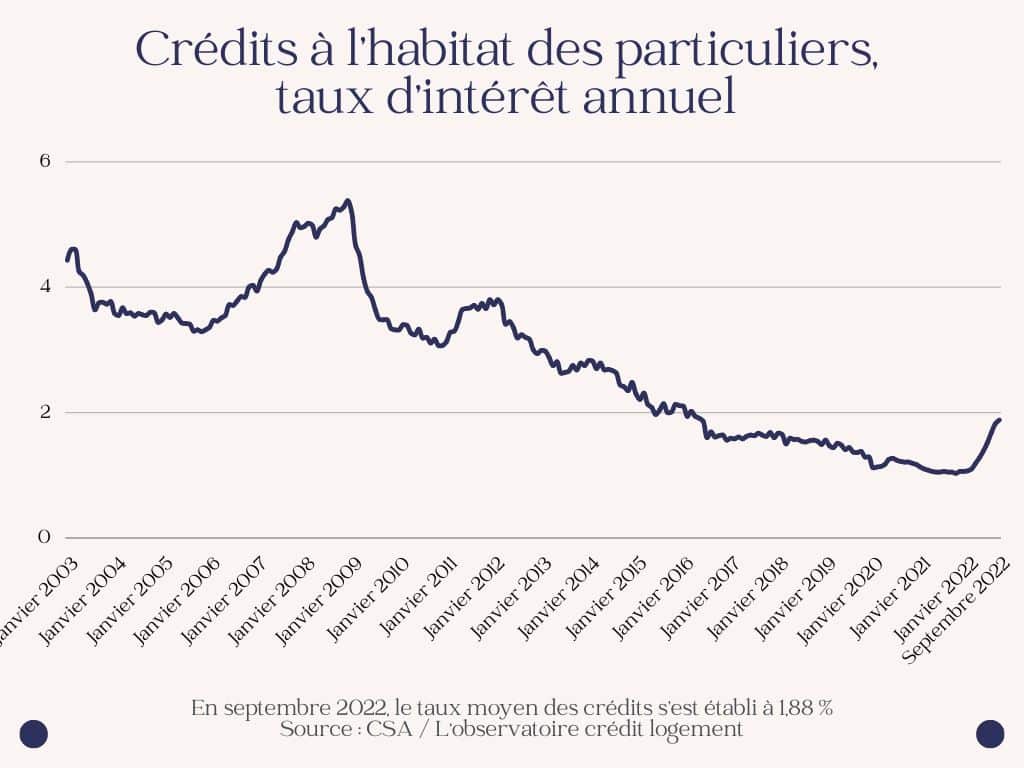

Sous l’effet de la politique monétaire de la BCE (Banque Centrale Européenne), le coût du crédit en augmentation la plus rapide depuis des années. En septembre 2022 les banques ont distribué un taux immobilier moyen sur 25 ans à 1,98 %. Sans compter les frais d’assurance, un prêt de 250 000 € donnerait ainsi des mensualités de 1 064 €.

Sommaire

ToggleCombien faut – il gagner pour emprunter 250 000 € sur 25 ans ?

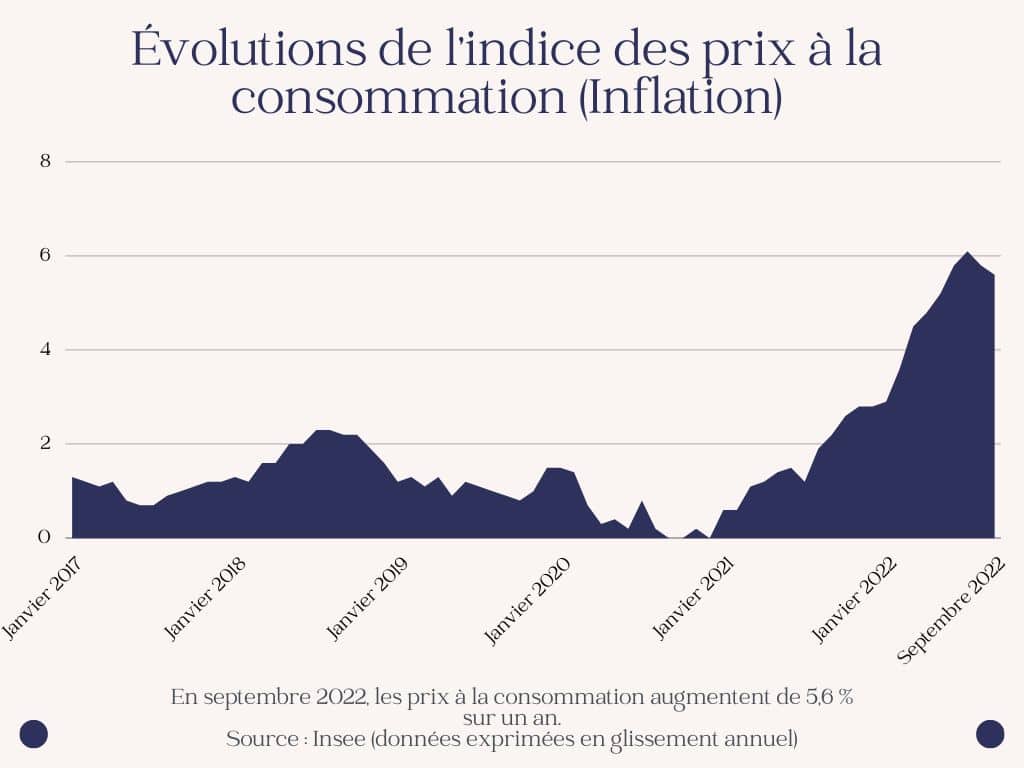

Le rapport de l’observatoire CSA/Crédit Logement paru en octobre 2022 montre que les taux d’emprunt immobilier sur 25 ans s’éloignent de leur plus bas niveau historique. En septembre 2022 la moyenne s’est établie à 1,98 % contre 1,17 % en février 2022. Les banques continuent leurs efforts envers les ménages aux revenus moyens pour maintenir les taux en dessous de l’inflation. Avec 5,6 % d’inflation constatée en septembre 2022 (sur 12 mois), les taux réels au plus bas depuis les années 50 !

Les moins bons profils d’emprunteur ont ainsi pu financer leur logement sur 25 ans à 2,20 %. De l’autre côté de la fourchette, les meilleurs profils ont obtenu 1,72 %.

Qui sont ces ménages qui souscrivent un prêt immobilier de 250 000 € sur 25 ans aujourd’hui ? En partant du principe que les banques ne financent pas au-delà de 35 % de taux d’endettement assurance emprunteur incluse, il est possible de dresser une moyenne.

À raison de 1,98 % (moyenne CSA/Crédit Logement Octobre 2022), 250 000 € sur 25 ans donneraient des mensualités hors assurance de 1 084 €.

Mais il ne faut pas oublier l’assurance emprunteur, admettons qu’elle soit de 0,3 % du montant du crédit, soit 63 €/mois (arrondi). En comptant l’assurance emprunteur, les banques ne dépassent pas 35 % de taux d’endettement. La mensualité grimperait à 1 097 €, ce qui serait véritablement accessible à des revenus de 3134 €/mois.

Et encore, cette information est à mettre au conditionnel, car dans la réalité il y a l’apport personnel et la situation financière.

Les différents taux immobiliers sur 25 ans

Les taux immobiliers accordés par les banques sur 25 ans, varient selon la « qualité » des demandeurs.

| Profils | 15 ans | 20 ans | 25 ans |

|---|---|---|---|

| Très bon (1er groupe) | 2,42 % | 2,64 % | 2,81 % |

| Bon (2e groupe) | 2,85 % | 3,06 % | 3,22 % |

| Moyen (3e groupe) | 2,99 % | 3,17 % | 3,31 % |

| Moins bon (4e groupe) | 3,15 % | 3,05 % | 3,20 % |

Cette qualité dépend de plusieurs facteurs, notamment de la stabilité de la situation professionnelle et du reste à vivre une fois tous les crédits payés. Pour faire simple, plus les candidats emprunteur disposeront d’argent une fois leurs crédits et charges payées, plus ils plaisent à leur banque.

Par exemple, les investisseurs immobiliers sont particulièrement appréciés, surtout si le loyer couvre les mensualités du crédit. Autre exemple : les fonctionnaires titularisés sont eux-aussi chouchoutés, eu égard à la stabilité de leur situation professionnelle.

Mais ce n’est pas tout, car aucun prêt immobilier ne sera accordé sans la présence d’un apport personnel destiné à couvrir les frais d’achat. Lorsqu’un particulier achète un logement, il doit payer :

- des taxes sur les droits de mutation (si le logement a plus de 5 ans ou s’il appartient à un particulier),

- des frais de publicité d’hypothèque,

- les émoluments du notaire,

- d’autres frais.

Il est donc raisonnable de prévoir au moins 10 % du prix de vente d’un logement ancien, et au moins 5 % de celui d’un logement neuf.

Ne pas oublier l’assurance emprunteur

En cas de décès ou d’accident de la vie rendant l’un des emprunteurs incapable de payer sa part de mensualités, l’assurance crédit se déclenche. Elle n’est pas obligatoire mais imposée par toutes les banques, et l’on trouve de tout sur ce marché pesant plus de 8 milliards d’euros par an.

Les cotisations vont du simple au double selon la formule choisie, et l’étendue des garanties diffère selon que l’incapacité soit temporaire ou définitive, partielle ou totale.

Pour un prêt immobilier de 250 000 €, un taux de cotisation de 0,4 % basé sur le capital initial, donne des paiements mensuels de 84 € pour un coût total de 25 000 €. En revanche si le taux de 0,4 % est basé sur le capital restant dû, la première cotisation est de 84 €, les dernières sont de 1 €, pour un coût total de 12 667 €.

Une différence qui va du simple au double, ce qui peut peser sur la capacité de remboursement des emprunteurs et donc sur le taux que leur accordera une banque.

Quand aura-t-on remboursé la moitié du capital ?

Dans un prêt immobilier de type amortissable, la part de capital remboursé augmente à chaque mensualité, tandis que le montant des intérêts diminue. Pour s’en rendre compte il suffit de prendre un tableau d’amortissement.

Rappelons que dans un remboursement à taux fixe, les mensualités ne varient pas. Ainsi la simulation d’un prêt immobilier de 250 000 € nous montre que pour un taux de 1,79 % sur 25 ans, la 1ère mensualité de 1 034 € est composée de 373 € d’intérêt et de 661 € de capital. Un an plus tard la 12e mensualité inclut 672 € de remboursement de capital et 362 € de paiement d’intérêt.

Il faudra attendre Juillet 2034, soit près de 12 ans, pour que le capital restant dû soit de moins de la moitié de 250 000 €.

Une information intéressante pour les investisseurs immobiliers qui ont l’intention de revendre. Le tableau d’amortissement leur permet de connaître le montant qu’ils devront encore à leur banque au moment de changer de logement.

Admettons qu’un couple d’investisseur estime que l’opération sera fiable lorsqu’ils auront remboursé 25 % du capital, soit 62 500 €. En consultant un tableau d’amortissement, on voit qu’il restera 187 199 € à rembourser une fois la 87e mensualité payée. Ils devront donc attendre un peu plus de 7 ans avant d’avoir remboursé le quart du capital initial.