Le crowdfunding immobilier permet à un promoteur d’obtenir le financement qu’il lui manque auprès du public. Il utilise alors les services d’une plateforme en ligne dont le fonctionnement est surveillé par l’AMF (Autorité des Marchés Financiers). Les gérants ne peuvent donc pas mentir quand ils annoncent des rendements de 10 %, ce qui ne doit pas empêcher les utilisateurs d’investir avec prudence.

Sommaire

TogglePourquoi les promoteurs ont besoin de l’argent du public

Comme tout entrepreneur, un promoteur souhaitant monter un nouveau projet se tourne en premier vers sa banque. Traditionnellement peu encline aux risques, cette dernière va lui accorder un prêt dont le montant ne couvre en général que 40 % du montant total nécessaire.

À la condition bien sûr que le promoteur apporte 20 % du coût du projet sur ses fonds propres.

Alors pour trouver les 40 % restants, ce dernier propose des offres de lancement sur les premières VEFA (Vente en l’Etat Futur d’Achèvement). Mais comme cela ne suffit pas, il se tourne vers une plate-forme de crowdfunding immobilier afin de lever de l’argent auprès du public.

Pour être certain de trouver les investisseurs, il permet aux particuliers d’investir de petites sommes.

Pour info : en décembre 2021 le montant moyen collecté sur un projet est de 937 627 € (source : Baromètre du Crowdfunding Immobilier).

Avantages de la plate-forme de crowdfunding immobilier pour l’investisseur

Pour le particulier investisseur, le premier avantage d’une plate-forme de crowdfunding immobilier est le rendement. En décembre 2021 le rendement moyen est attendu à 9,23 %, ce qui correspond au rendement habituel du crowdfunding immobilier. L’investissement se fait généralement sous la forme d’un prêt d’argent, via l’achat obligations.

L’autre avantage est que l’investisseur ne s’occupe de rien. Il détient un titre de créance légal, qu’il pourrait même revendre sur un marché secondaire. Aucun effort de gestion, aucun travail de vente.

Mais s’il s’agit d’une solution pour diversifier ses placements, en revanche le crowdfunding immobilier ne doit pas constituer la seule stratégie patrimoniale de l’investisseur.

Le crowdfunding immobilier n’est pas garanti

Prêter de l’argent à un promoteur en achetant des obligations, n’est en aucun cas un placement à capital garanti. Cela signifie que l’investisseur pourrait très bien perdre sa mise s’il parie sur le mauvais cheval.

Mais si le taux de défaut de remboursement est faible, il faut se rappeler que tout promoteur a l’obligation de souscrire une garantie financière. En clair, en cas de faillite l’immeuble sera terminé car un juge a le pouvoir de déclencher la garantie.

Et puis il y a les éternels retards de la construction. En 2019 la crise de la COVID 19 a causé le retard de plus de 38 millions d’euros de projet. En 2020 la situation s’est améliorée, les retards ne représentaient plus que 3 millions d’euros.

L’investisseur lambda dispose de peu d’outils pour mesurer la santé financière et le savoir-faire d’un promoteur. Il peut bien sûr trouver des informations sur la santé financière de ces sociétés, à condition d’être capable d’analyser tous ces chiffre.

L’investisseur doit se rappeler qu’en prêtant de l’argent sans garantie à des promoteurs, il doit leur faire confiance. Les règles de la prudence conseillent donc d’investir dans plusieurs projets de crowdfunding, selon la bonne règle du « ne pas mettre tous ses œufs dans le même panier ».

Pour info : choisir des programmes immobiliers situés au sein des zones urbaines tendues peut constituer une précaution supplémentaire.

L’argent investi n’est pas disponible

Placer son argent via une plate-forme de crowdfunding immobilier implique un blocage de liquidités, exactement comme l’achat immobilier en viager. Car le capital et les intérêts ne sont distribués qu’à échéance, ce qui peut prendre de 12 à 24 mois.

Ainsi en décembre 2021 la durée moyenne d’un placement en crowdfunding est de 21 mois. L’investisseur ne doit donc pas avoir besoin de l’argent qu’il place, car il n’existe pas ou peu de marché secondaire pour revendre ses titres de créance.

Et quand bien même il arriverait à les céder, ce pourrait être pour un montant inférieur à ce qu’il a prêté, il pourrait donc être perdant. En revanche un particulier n’ayant investi que des liquidités dont il peut se passer, pourrait au bout du compte réaliser une bonne affaire grâce à une fiscalité avantageuse.

Les bénéfices du crowdfunding immobilier taxés à 30 %

Les investissements en crowdfunding immobilier sont taxés par le PFU (Prélèvement Forfaitaire Unique). Les bénéfices sont taxés à 30 %, quelque soit le niveau de revenus des investisseurs. Attention, le PFU ne s’applique que sur les revenus mobiliers, par exemple le prêt d’argent aux entreprises et aux promoteurs.

Certaines plateformes de crowdfunding immobilier proposent une prise de participation via des parts de SCI. Une fois le projet immobilier terminé, la SCI est dissoute et la valeur des parts distribuée à chacun. Il s’agit alors d’une plus-value immobilière, imposée à 19 % après abattement.

Si ce projet prévoit la mise en location et donc la perception de loyer, lesdits loyers sont sujets au paiement des impôts fonciers à la source.

Dans ce contexte beaucoup de particuliers trouveront plus simple et fiscalement avantageux d’investir dans l’immobilier participatif, via un prêt d’argent.

Prenons l’exemple d’un foyer fiscal achetant pour 1000 € d’obligations sur un projet immobilier, avec rendement à 10 %. À l’échéance il a donc gagné 100 € bruts, sur lesquels le promoteur doit prélever 30 %. Ce dernier lui reverse donc 1070 €, soit un bénéfice net après impôts de 7 %.

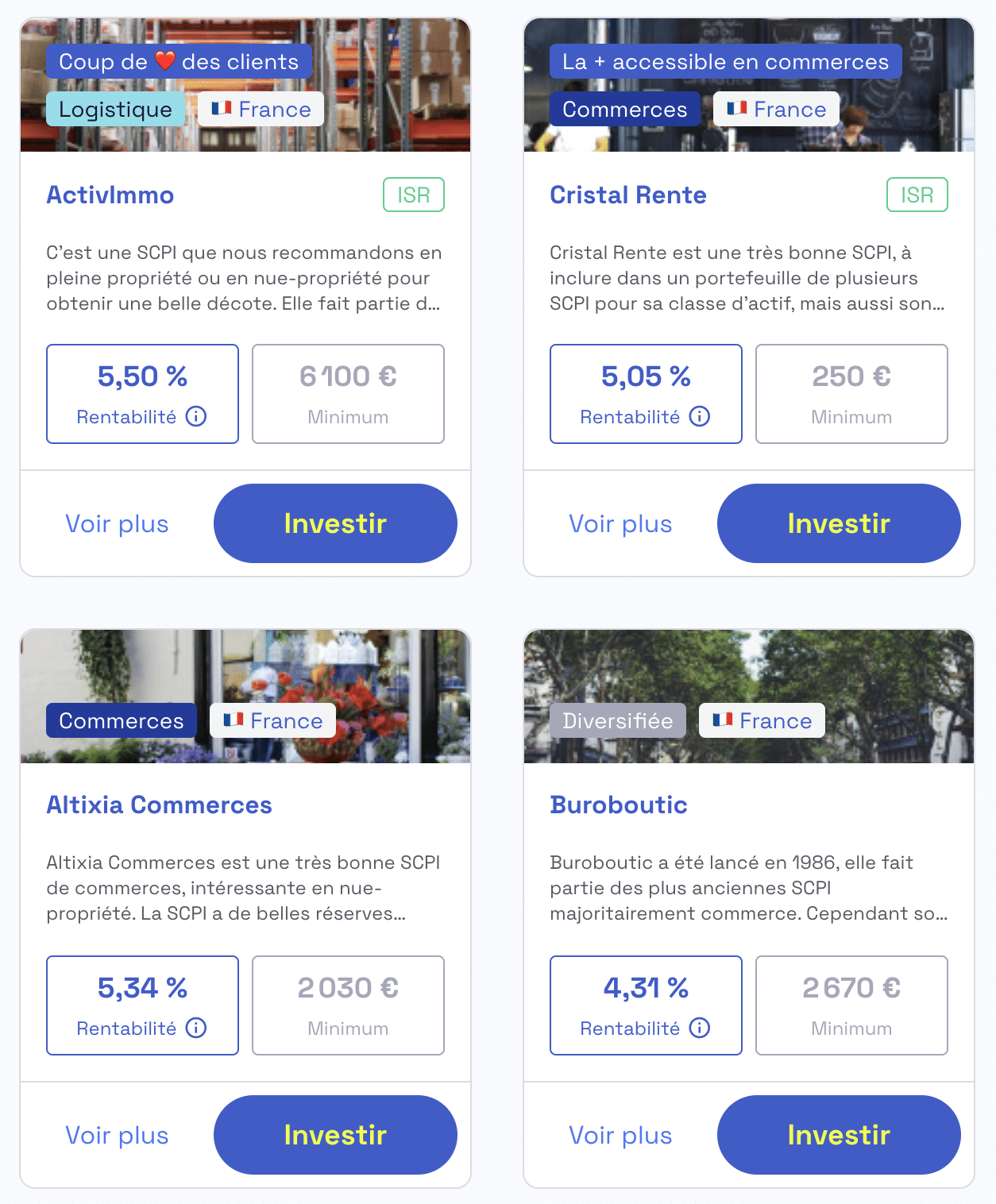

C’est mieux que les assurances-vie, c’est même mieux que les meilleures des SCPI, avec la sécurité en moins.

Emprunter Malin a testé Louve Invest, pour investir à parti de 200€

Vous trouverez plus de renseignements sur ce lien.